Содержание страницы

Погружение в Мир Торговли на Финансовых Рынках: От основ до стратегий

Финансовые рынки — это динамичная среда, где происходит обмен финансовыми инструментами между различными участниками. Они представляют собой платформы для инвестирования, торговли и получения прибыли, а также отражают экономические, политические и социальные изменения. Давайте рассмотрим ключевые виды финансовых рынков и их особенности:

Акционерный рынок (рынок акций):

- Определение: Платформа для торговли акциями компаний, где они могут привлекать капитал, а инвесторы — покупать и продавать акции.

- Примеры: Нью-Йоркская фондовая биржа (NYSE), NASDAQ.

Денежный рынок:

- Определение: Рынок краткосрочных финансовых инструментов, включая облигации и векселя.

- Примеры: Рынок краткосрочных облигаций, рынок коммерческих векселей.

Валютный рынок (Forex):

- Определение: Рынок для торговли валютами, где участники могут обменивать, покупать и продавать валюты.

- Примеры: Международный валютный рынок.

Товарные рынки:

- Определение: Рынки для торговли товарами, такими как нефть, золото и сельскохозяйственная продукция.

- Примеры: Рынок нефти, рынок золота.

Облигационный рынок (рынок облигаций):

- Определение: Рынок для займа средств через выпуск облигаций компаниями и государствами.

- Примеры: Рынок корпоративных облигаций, государственные облигации.

Деривативные рынки:

- Определение: Рынки для торговли производными финансовыми инструментами, основанными на других активах.

- Примеры: Рынок фьючерсов и опционов.

Страховые рынки:

- Определение: Рынок финансовых продуктов, связанных со страхованием различных рисков.

- Примеры: Рынок страхования жизни, рынок страхования имущества.

Рынок недвижимости:

- Определение: Рынок купли-продажи жилой и коммерческой недвижимости.

- Примеры: Рынок жилой недвижимости, коммерческий рынок недвижимости.

Эти рынки могут функционировать как организованные биржи или внебиржевые (OTC) рынки, и включают в себя разнообразных участников, таких как инвесторы, трейдеры, корпорации и фонды. Они играют важную роль в глобальной экономике, обеспечивая ликвидность, ценообразование и возможности для инвестирования.

Факторы, влияющие на Финансовые Рынки

Финансовые рынки подвержены воздействию разнообразных факторов, которые оказывают существенное влияние на их состояние и динамику. Важно учитывать следующие основные аспекты:

Экономические показатели: Такие ключевые параметры, как ВВП, уровень безработицы, инфляция и производственная активность, играют существенную роль в формировании трендов на финансовых рынках. Публикация экономических данных может вызывать значительные колебания на рынке.

Денежная политика центральных банков: Решения, принимаемые центральными банками относительно процентных ставок и других параметров денежной политики, оказывают влияние на стоимость валюты, уровень инфляции и другие аспекты, важные для финансовых рынков.

Геополитическая обстановка: Политические события, включая конфликты, террористические акты и санкции, могут привести к нестабильности на рынке из-за возникновения рисков и неопределенности.

Технический анализ: Основанный на анализе графиков и исторических данных метод технического анализа помогает инвесторам прогнозировать будущие движения цен и объемов торгов.

Валютные курсы: Изменения валютных курсов оказывают влияние на стоимость товаров и услуг, воздействуя на конкурентоспособность компаний и мировую торговлю.

Сезонные факторы: Некоторые рынки подвержены сезонным колебаниям, что обусловлено сезонными условиями и спросом на определенные товары.

Социальные и культурные тренды: Изменения в потребительском поведении и общественном мнении также могут оказывать влияние на финансовые рынки.

Учитывая сложность взаимодействия этих факторов, инвесторам важно обладать глубоким пониманием рынка и применять различные методы анализа для принятия обоснованных инвестиционных решений.

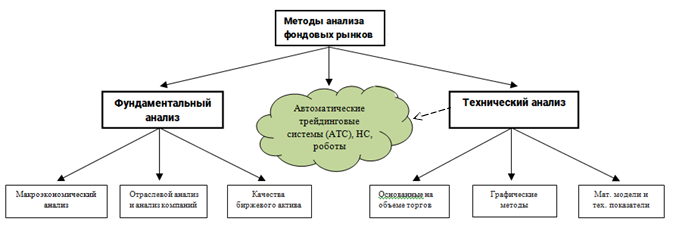

Методы Анализа на Финансовом Рынке

Анализ на финансовых рынках — это ключевой инструмент, который помогает инвесторам и трейдерам принимать обоснованные решения. Он может быть разделен на три основные категории: фундаментальный, технический и смешанный анализ.

Фундаментальный анализ включает в себя:

- Финансовые показатели и отчеты: Анализируются финансовые документы компаний для оценки их финансового состояния.

- Экономические показатели: Изучение макроэкономических данных, таких как ВВП, инфляция и безработица, для понимания экономической ситуации.

- Оценка отраслевых и компаний: Анализ конкретных отраслей и компаний, их рыночной позиции и стратегий управления.

Технический анализ включает в себя:

- Графический анализ: Изучение графиков цен для выявления трендов и паттернов.

- Технические индикаторы: Применение инструментов, таких как скользящие средние и стохастик, для определения моментов покупки или продажи.

- Объемы торгов: Анализ объемов для подтверждения силы или слабости тренда.

Смешанный анализ сочетает в себе:

- Фундаментально-технический анализ: Использование как фундаментальных, так и технических данных для получения более полной картины рынка.

- Событийный анализ: Учет важных новостей и событий, которые могут повлиять на рынок.

Сентиментальный анализ включает в себя:

- Анализ настроений рынка: Оценка общего мнения участников рынка по отношению к активу или рынку в целом.

- Использование социальных медиа и новостных источников: Мониторинг публичных обсуждений и новостей для выявления настроений рынка.

Каждый метод имеет свои сильные и слабые стороны, и часто трейдеры используют комбинацию этих подходов для более точного прогнозирования рыночных движений. Важно учитывать контекст рынка, уровень риска и личные инвестиционные цели при выборе методов анализа.

Управление Рисками

Управление рисками на финансовых рынках является ключевым аспектом обеспечения финансовой устойчивости и защиты инвестиций. Для эффективного управления рисками следует придерживаться нескольких принципов и методов:

1. Разнообразие портфеля: Распределение инвестиций между различными активами позволяет снизить риски и потенциальные убытки, если одна из инвестиций не оправдает ожиданий.

2. Использование стоп-лоссов и тейк-профитов: Установка уровней стоп-лосса и тейк-профита помогает минимизировать убытки и зафиксировать прибыль, обеспечивая дисциплинированный подход к торговле.

3. Управление капиталом: Ограничение размера каждой инвестиции в соответствии с размером капитала помогает избежать слишком больших потерь в случае неудачных сделок.

4. Оценка кредитного риска: Анализ кредитоспособности контрагентов и заемщиков позволяет снизить риск кредитного дефолта и уменьшить потери.

5. Использование страхования и деривативов: Покупка страховых полисов и использование финансовых деривативов помогает защитить инвестиции от определенных рисков и обеспечить хеджирование портфеля.

6. Мониторинг рыночных условий: Регулярное отслеживание рыночных трендов и изменений позволяет оперативно реагировать на изменяющиеся условия и минимизировать убытки.

7. Управление ликвидностью: Обеспечение наличия достаточной ликвидности помогает покрыть текущие и будущие обязательства, предотвращая финансовые затруднения.

8. Оценка операционных рисков: Анализ возможных операционных рисков и разработка контрольных механизмов помогают предотвратить и управлять негативными последствиями операционных сбоев.

9. Сценарное тестирование и стресс-тестирование: Моделирование различных сценариев и стресс-тестирование позволяют оценить устойчивость портфеля к различным экстремальным условиям.

10. Соблюдение нормативных требований и регуляций: Соблюдение законодательства и регулятивных требований помогает минимизировать риски и обеспечить соблюдение стандартов регулирующих органов.

Эффективное управление рисками требует постоянного мониторинга, анализа и адаптации стратегий в соответствии с изменениями на финансовых рынках и в экономической среде.

Постоянное Обучение

Понимание рынка, использование доступных ресурсов, менторство и общение, а также постоянное развитие и адаптация к изменениям — все это составляющие успешной торговли на финансовых рынках. Обучение дает трейдерам ключевые знания о механизмах рынка, базовых принципах торговли и инструментах анализа, что необходимо для развития навыков и освоения новых стратегий в динамичной рыночной среде.

Использование ресурсов:

- Образовательные материалы: Книги, онлайн-курсы, вебинары и тренинги предоставляют ценную информацию о различных аспектах торговли.

- Постоянное обучение: Использование этих ресурсов помогает трейдерам углублять свои знания и приобретать новые навыки.

Менторство и общение:

- Опытные наставники: Менторство от опытных трейдеров может предоставить ценные уроки и рекомендации.

- Трейдерские сообщества: Участие в сообществах позволяет обмениваться опытом и получать обратную связь.

Постоянное развитие:

- Адаптация к изменениям: Успешные трейдеры готовы к изменениям, изучают новые технологии и разрабатывают альтернативные стратегии.

- Анализ прошлых опытов: Изучение прошлых сделок помогает понять эффективность стратегий и избегать ошибок.

- Тестирование и улучшение: Постоянное тестирование и корректировка стратегий поддерживают их актуальность и эффективность.

Эти подходы помогают трейдерам оставаться конкурентоспособными и успешными на постоянно меняющихся финансовых рынках. Важно поддерживать стремление к обучению и совершенствованию, чтобы адаптироваться к новым условиям и улучшать свои торговые результаты.